_原题为:【国盛策略】核心资产:消化估值的四种路径

摘要【国盛策略:核心资产消化估值的四种路径】从盈利端来看,未来盈利增速的重要性提升,可能成为核心资产分化的基础,高增长一定程度上可以对冲估值回落的压力 。

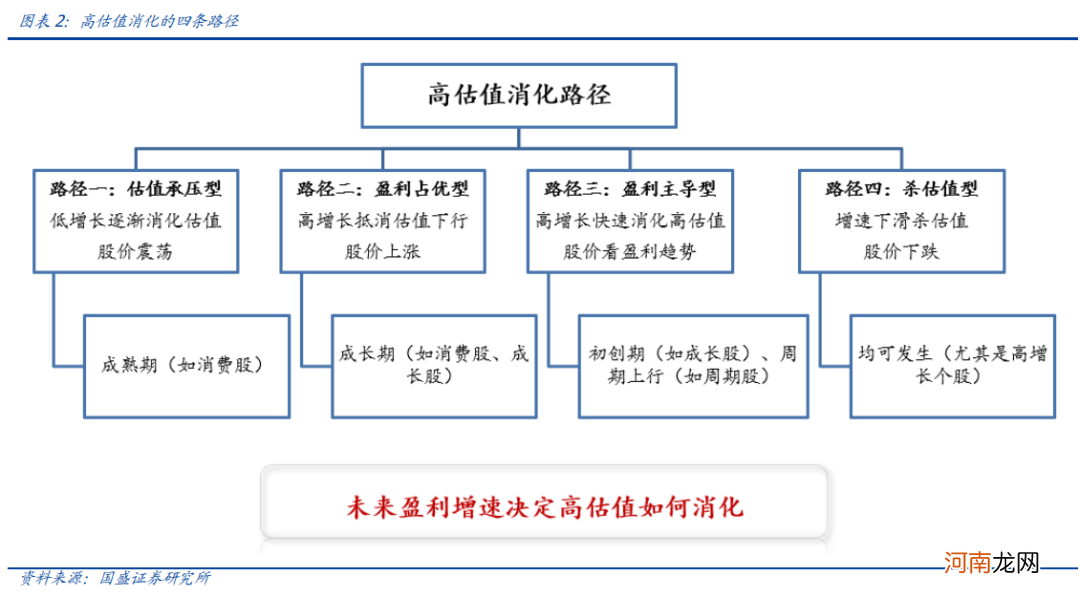

前言:近些年来,A股核心资产估值不断突破历史上限,一直是市场争议焦点 。正如我们2019年的报告所提,A股核心资产估值抬升源自其估值体系的“拨乱反正”;但同时,当估值修复的进程完成后,核心资产的确可能面临高估值的瓶颈 。那么未来核心资产将如何消化估值?其走势将如何演绎?因此,参考海外,本文复盘历史上全球核心资产消化估值的路径及股价走势,以对A股提供借鉴 。

报告正文

一、全球核心资产如何消化估值?

两百多年美股长河中,许多个股穿越牛熊、历久弥新,也有不少个股昙花一现、黯然退市 。当前上市的5000多只美股中,虽不乏特斯拉、Facebook、谷歌、亚马逊这样的后起之秀,但更亮眼的是仍有众多近百年历史的个股仍活跃在市值前列,如上上个世纪上市的通用电气,1916年的IBM、1919年的可口可乐和百事、1920年的埃克森美孚、以及1930年之前上市的好时公司、通用磨坊、雅培制药、卡特彼勒这些耳熟能详的企业 。

文章插图

拉长时间来看,没有一只个股的走势是一帆风顺的,其股价与估值也都经历高点和低点 。当估值处于高位时该如何平衡盈利与估值,高企的估值将以何种方式被消化?我们回顾了50家美股龙头的历史股价、估值、盈利走势,总结了四条消化高估值的路径,以供参考 。

文章插图

1.1

路径一:低增长逐渐消化估值,股价震荡

典型案例:宝洁&可口可乐

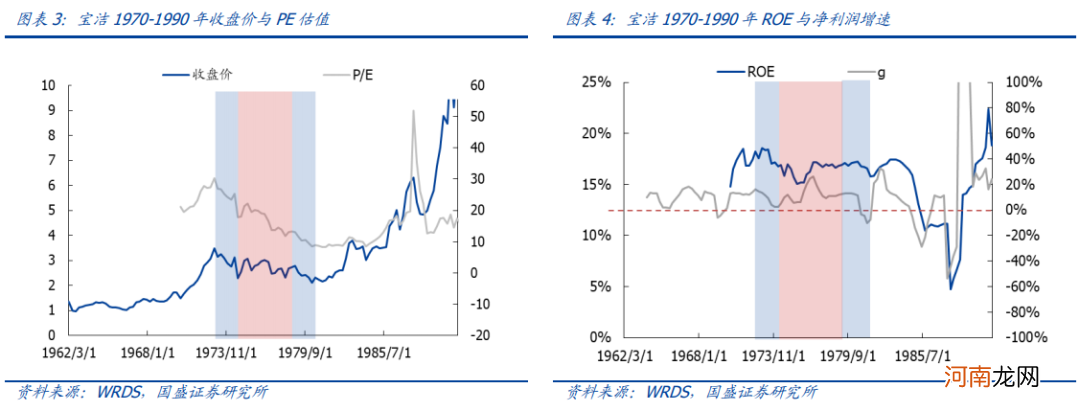

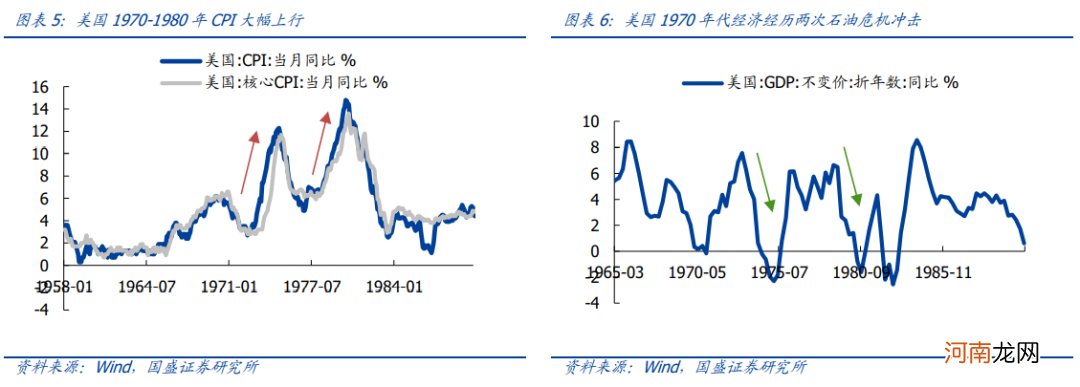

1973年“漂亮50”破灭后,宝洁股价下行后持续震荡 。1973年受第一次石油危机冲击与通胀大幅上行冲击,高估值的“漂亮50”泡沫破灭 。此后至70年代末宝洁股价走势分位三个阶段:1)估值下行+盈利下行,股价下跌;2)估值继续下行+盈利稳步回升,股价横盘震荡;3)估值下行+盈利下行,股价下行 。

低增长逐渐消化估值,支撑股价 。宏观滞胀,利率大幅上行导致估值承压 。1974年估值调整至18倍后开始回升,后续两年稳定在20倍以上,77年利率加速上行导致估值再度回落 。宝洁盈利在1973年短期小幅下滑后重新向上,基本面保持稳健,ROE维持在15~20%左右,净利润增速维持在10~15%左右 。但由于利率上行令估值承压,宝洁的盈利增速虽然稳定、但绝对值并不高,因此盈利缓慢增长消化估值,股价在此后七八年时间内维持震荡 。

【国盛策略:核心资产消化估值的四种路径】

文章插图

文章插图

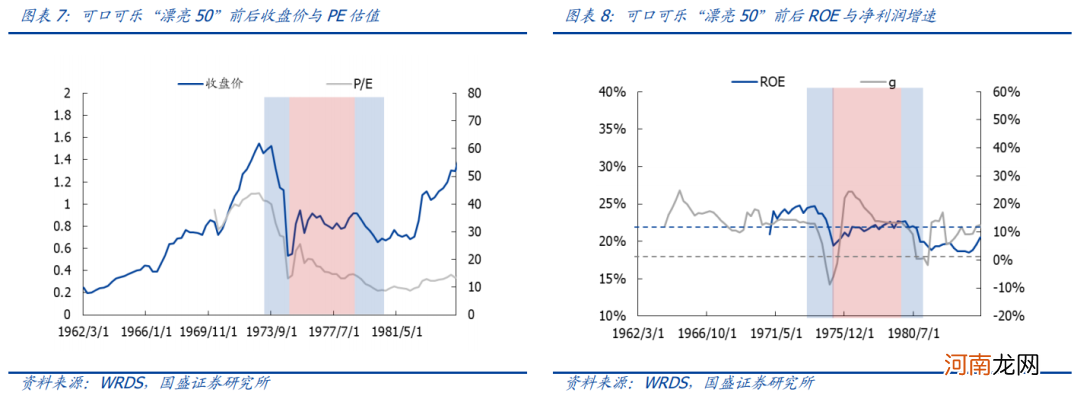

与宝洁类似,可口可乐、麦当劳、强生均经历了相似的过程 。可口可乐估值在1973年后回落,1974年估值调整至15倍后,随着盈利重回稳定增长,股价迎来阶段性回升 。ROE维持20%以上,g维持在10~15%区间,估值持续回落,盈利支撑下股价维持震荡 。

总结来看,对于稳定增长类型股票,其增速相对较低,估值消化时间较长,不过当估值处于历史相对合理位置时,估值消化的力量弱化,盈利支撑下股价下跌空间已不大 。

文章插图

1.2

路径二:高增长抵消估值下行,股价上涨

- 兴证海外5月港股策略及金股组合:五月不穷 逢低做多

- 新生儿4个睡眠问题的应对策略

- 十大券商策略:反弹正是调仓机会!新核心资产处在战略布局期

- 但斌:大放水时代资产上涨 投资要关注核心竞争力

- 宝宝不喝奶粉怎么办的应对小策略 一个比一个“牛”

- 东亚前海策略:产业政策持续发力 卫星互联网产业建设加速

- 八大券商主题策略:钢铁股的疯狂能持续多久?还能否介入?标的名单来了

- 华泰策略:挖掘“低拥挤度”的高景气行业

- 组图 ·该不该让孩子学说海南话

- 专家策略:哪些饮食帮助宝宝抗寒