摘要【国盛策略:百亿规模以上基金对电子、银行增持意愿较强】百亿规模以上基金对电子、银行增持意愿较强,对食品饮料、休闲服务减持意愿较强,且对食品饮料、电子和医药生物调仓分歧较大 。结合百亿规模以上基金个股调仓的统计汇总,净增持意愿较强的个股主要集中在电子和银行行业,而净减持意愿较强的个股则主要集中于食品饮料与休闲服务,但其中食品饮料(加仓23次、减仓32次)、电子(加仓25次、减仓20次)和医药生物(加仓16次、减仓15次)三大重仓行业的调仓分歧也比较明显,增减持行为均呈现较高频次 。

报告正文

一、基金一季报,为何要关注微观视角?

总量视角之外,为何要关注微观视角?此前,我们结合基金一季报梳理五大看点(详见《基金一季报五大看点——2021年Q1基金仓位解析》2021.04.22),主要结论均基于将主动偏股型基金视为一个整体 。这一视角虽然较好地反映了主动基金的整体调仓,但也导致明星产品调仓权重在“无形”中被放大,在一定程度上忽视了对中小规模基金的调仓行为的刻画 。

微观视角下,如何观测基金调仓行为?如果站在某个给定的基金产品视角看,其重仓标的仓位变化共有四类情形:1)获基金环比加仓、2)获基金环比减仓、3)新进入该基金前十大重仓、4)被挤出该基金前十大重仓 。由于环比加仓或新进入前十大重仓均表征基金加仓信号,环比减仓与被挤出前十大重仓也同时反映了基金减仓信号,因而我们在此重点关注标的获净加仓的频次,具体指标公式为:净加仓频次=环比加仓频次-环比减仓频次+新进入前十大重仓频次-被挤出前十大重仓频次 。若某个标的净加仓频次较高,其实也反映了一种更加普遍的基金加仓意愿,反之则反映更为普遍的减仓意愿 。

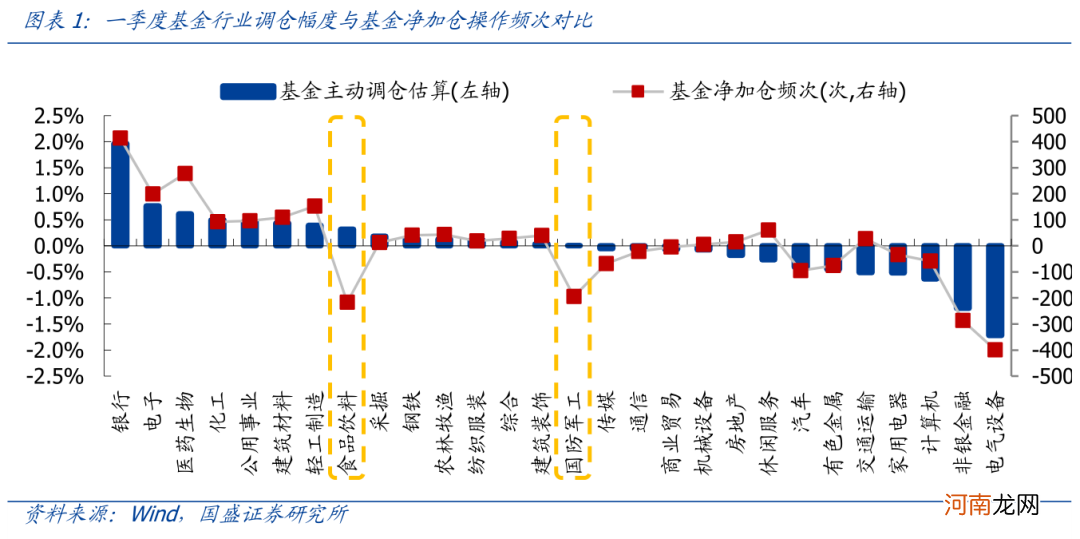

微观视角与总量视角求同存异、相辅相成,有望提供更为完备的基金调仓解读 。通过对标的所属行业的净加仓频次汇总,我们将其与此前统计的基金行业主动调仓加以对比,其中大部分行业的净加仓频次与调仓幅度次序关系大致吻合,但以食品饮料、军工为代表的的部分行业也出现了较为明显的分歧,基金呈现较强的普遍减仓意愿,但行业仍获得小幅加仓 。因而,单纯总量视角下的基金一季报解读仍有其不足之处,从基金个体的微观重仓信息出发,有望为总量视角提供微观视角的辅助印证,从而获得基金一季报持仓变动更为完备的解读 。

文章插图

二、微观视角下,基金一季度调仓有何异同?

从微观视角出发,我们将主动偏股型基金按去年年末的基金规模划分为三组:1)基金规模达到100亿元以上、2)基金规模介于50-100亿之间、3)基金规模不足50亿元 。主要观测指标涵盖行业和个股两个维度,其中行业层面重点关注业内个股在一季度获基金环比净增持频次(增持频次-减持频次)、净新增重仓频次(新增重仓频次-退出重仓频次)两个指标,个股层面则主要关注不同规模基金的个股仓位调整有何异同 。

2.1行业层面

百亿规模以上基金对电子、银行增持意愿较强,对食品饮料、休闲服务减持意愿较强,且对食品饮料、电子和医药生物调仓分歧较大 。结合百亿规模以上基金个股调仓的统计汇总,净增持意愿较强的个股主要集中在电子和银行行业,而净减持意愿较强的个股则主要集中于食品饮料与休闲服务,但其中食品饮料(加仓23次、减仓32次)、电子(加仓25次、减仓20次)和医药生物(加仓16次、减仓15次)三大重仓行业的调仓分歧也比较明显,增减持行为均呈现较高频次 。此外,结合重仓股名单调整情况看,电子标的获新纳入重仓频次居首,达到12次,家电和汽车标遭剔除前十大重仓频次居多,分别达到8次和7次,分歧较大的标的主要集中在电子(新增26次、退出14次)和医药生物(新增18次、退出23次) 。

- 大暑养生 大暑节气的养生策略

- 八大券商主题策略:医药“小阳春”行情渐入佳境 细分赛道龙头名单曝光

- 兴证策略王德伦:年报与一季报中的小众细分景气方向有哪些?

- 百亿级私募持仓最全名单!高毅新进多只医药股 高瓴旗下礼仁减持长城汽车

- 什么样的饮食策略能够预防宝宝生病呢?

- 国盛策略:核心资产消化估值的四种路径

- 傅鹏博、刘彦春、邓晓峰等百亿基金经理齐调研 什么公司有这么大吸引力?

- 兴证海外5月港股策略及金股组合:五月不穷 逢低做多

- 百亿餐饮帝国崩塌!曾甩开海底捞“几条街” 如今破产、连商标都被卖了

- 95后最烧钱爱好!单品高至上万!百亿级市场消费“神话”背后 也有成长的烦恼?