_原题为:【海通策略】向阳而生(荀玉根、郑子勋)

核心结论:①剔除基数影响,今年真实的投资时钟处于过热期,股票市场牛市格局继续 。②股指高点与ROE更相关,预计这轮ROE高点在今年底明年初 。中长期视角看,A股估值中枢正在抬升,类似1980后美股 。③参考股市过去年度振幅,前期低点如有效,年内指数有望新高 。智能制造有望成为新的主线 。

向阳而生

随着市场继续上涨,各大指数已经回到年初水平,其中上证综指今年以来已经收阳 。展望后市,我们认为今年仍充满机会,所谓向阳而生 。

1、宏观视角看投资时钟在可为期

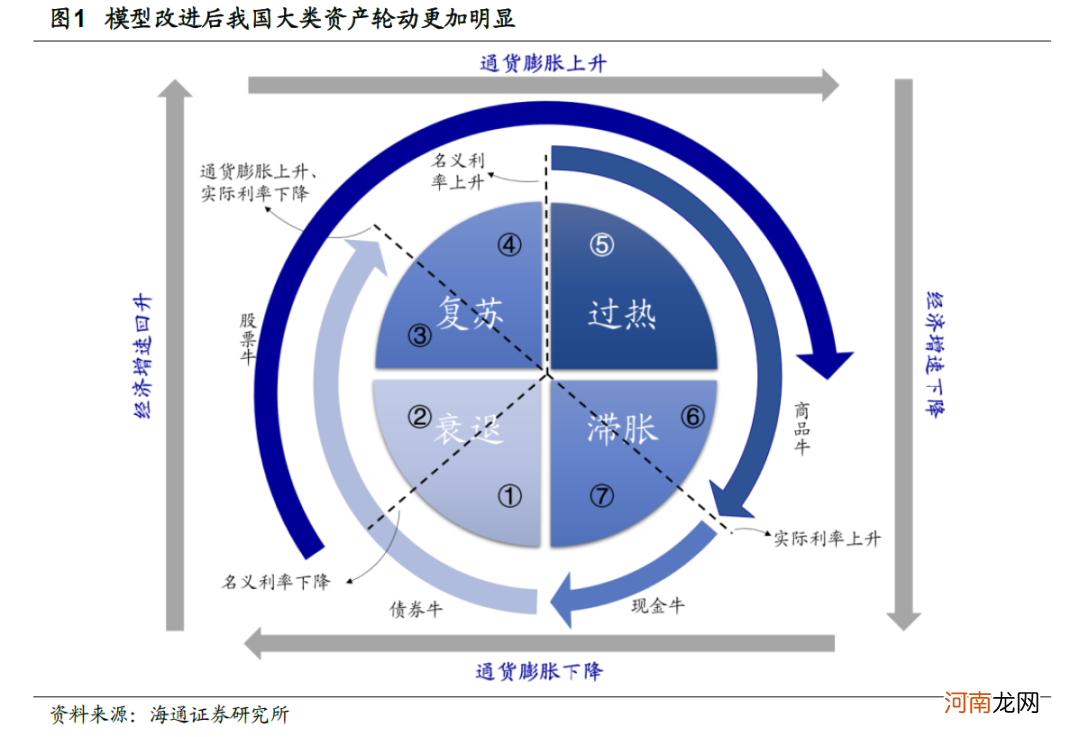

改进版的投资时钟 。基于大的宏观背景做资产配置时,投资时钟是一个很好的工具 。我们在今年3月底的报告《今年是弱版07年、强版10年——大类资产历史对比-20210326》中指出,传统的美林投资时钟虽然经典,但是尚有改进的空间 。传统的美林时钟只考虑了经济增长和通胀两个维度四个象限,而我们认为,在资产配置的实践中,流动性影响也不可忽视,为此我们增加了名义利率(代表着货币政策,如加息或降息)和实际利率(名义利率-通胀)两个流动性指标,将原来的四象限配置模型改为了七象限配置模型,具体如下:

- 首先和美林投资时钟一样,经济增长和通胀皆下行的阶段我们定义为衰退期,但是考虑货币政策后,我们将衰退分为政策还未发力的衰退前期(阶段①)和政策加码(名义利率下行)开始刺激经济的衰退后期(阶段②) 。

- 随着政策效果显现,按照美林投资时钟,经济会先进入复苏期,待通胀也起来后进入过热期 。考虑流动性后,我们的划分更加细致,我们将复苏按照通胀起没起来划成复苏前期(阶段③)和复苏后期(阶段④),即实际利率(名义利率-通胀)见顶后复苏就进入了后半场 。那什么时候经济从复苏走向过热(阶段⑤)?我们划分的标志是政策是否开始转向(名义利率是否回升),即政策层判断经济可能开始过热了 。

- 政策收紧一段时间后,经济会开始转头向下,但通胀继续上行,投资时钟进入滞胀期 。我们将滞胀期按照政策效果分为通胀快速上行的滞胀前期(阶段⑥),以及政策继续加码但是通胀上行斜率放缓的滞胀后期(阶段⑦),即名义利率在整个滞胀期继续上升,但是实际利率会因为通胀的斜率而先降后升 。

文章插图

今年的投资时钟定位:过热期 。如果单纯的看表观增速,今年GDP四个季度或逐季下降,PPI二季度或是全年高点,于是按照传统的投资时钟看,21Q1是过热期,Q2滞胀期,Q3衰退期 。然而实际上宏观环境不可能一季度一大变,表观增速大幅波动只是因为同比数据会受到低基数的扰动 。因此我们对今年宏观经济的判断还是要剔除掉基数的影响,即看两年年化增速 。本轮投资时钟从2018年的2月开始,期间先后经历了衰退(18/02-20/03,标志是政策转向)和复苏(20/03-20/10,标志先是经济上行,后是PPI上行),去年10月至今(截止2021/5/21,下同)已经轮动到流动性边际收紧(社融、M2增速去年10月后开始向下)+基本面向上+通胀向上的过热期(阶段⑤) 。展望今年,一季度GDP两年年化增速为5.0%,基于万得一致预期的GDP单季度两年年化增速在剩下三个季度分别为5.7%、5.6%和5.9%,全年GDP增速略向上;而PPI当月同比虽然在4月大幅抬升,但剔除去年低基数影响后的两年年化增速仅为1.7%,根据万得一致预期下半年PPI两年年化后的单月同比增速将基本维持在1.4%左右,通胀压力并不大 。因此综合来看今年宏观环境依旧处在去年10月以来的过热期,股票市场还有机会 。

- 李迅雷:中国通胀总体可控 政策不会太放松

- 如何打造完美生育通道?

- 抖音视频通话怎么没有来电声音

- 国君策略:横盘震荡不会长久 将挑战4000点

- 产妇坐月子能吃海参吗

- 券商中期策略陆续出炉 顺周期投资分歧凸显

- 国君策略:下一阶段大盘将挑战4000点 看好券商等五大板块投资机会

- 任泽平:此轮大宗商品价格高点临近 未来5年买三种硬通货

- 切记!剖腹产后7大危险动作千万别做

- 自闭症可以通过训练治疗吗