风险提示:基金重仓股为滞后数据,与当前实际情况可能存在差异;美联储早于预期收紧货币;全球疫苗有效性和接种进展低于预期 。

正文目录

文章插图

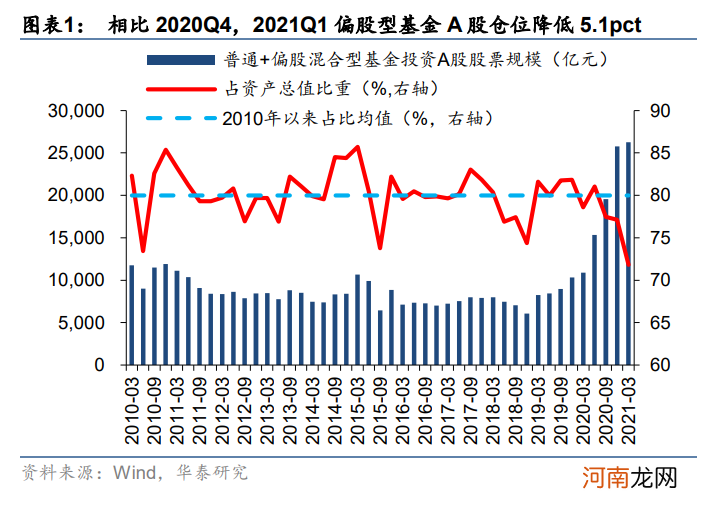

2020Q1:主动偏股基金配置股票仓位上升,其中A股仓位下滑

概况:A股仓位被动下滑,主板仓位环比提升

截至2021.4.22下午14时,主动偏股型基金(普通股票型+偏股混合型基金)披露率超99%,代表性较强 。

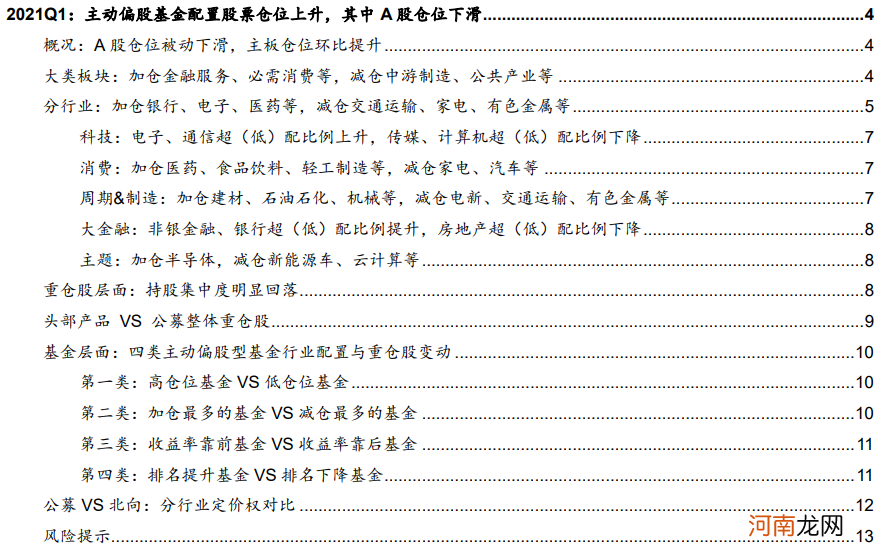

2021Q1,根据Wind数据,主动偏股型基金持有股票规模3.06万亿元,占资产总值比重83.1%,相比2020Q4下降2.3pct;其中,持有A股股票规模2.63万亿元,环比增长1.51%,占资产总值的比重为71.7%,相比2020Q4降低5.1pct 。

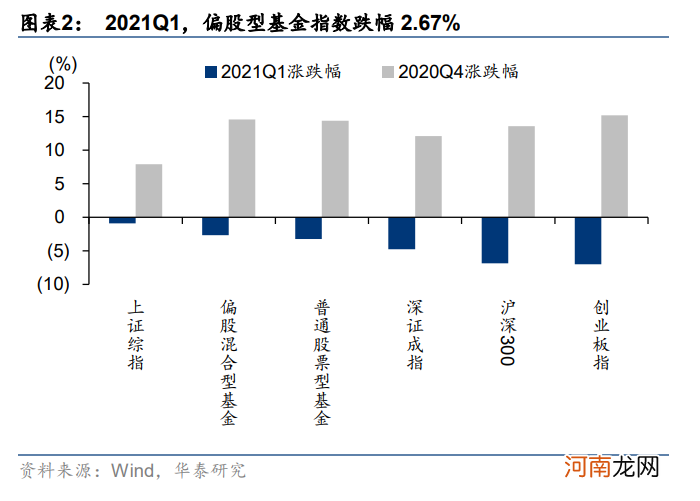

分板块配置看,主动偏股型基金加仓主板,减仓创业板、科创板 。

文章插图

文章插图

文章插图

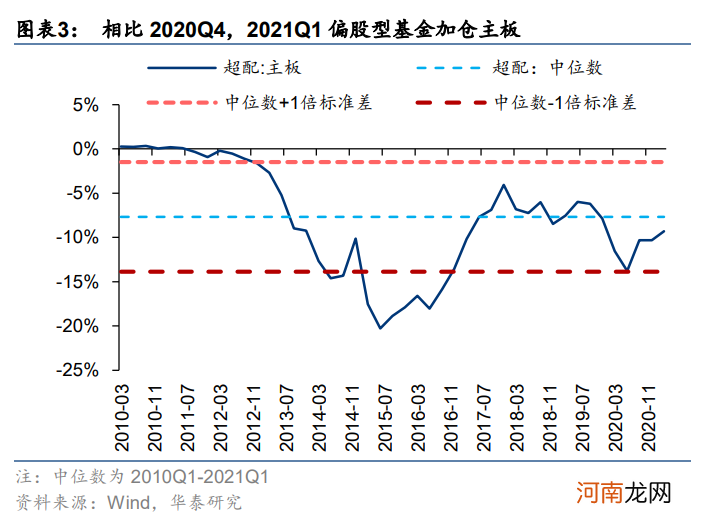

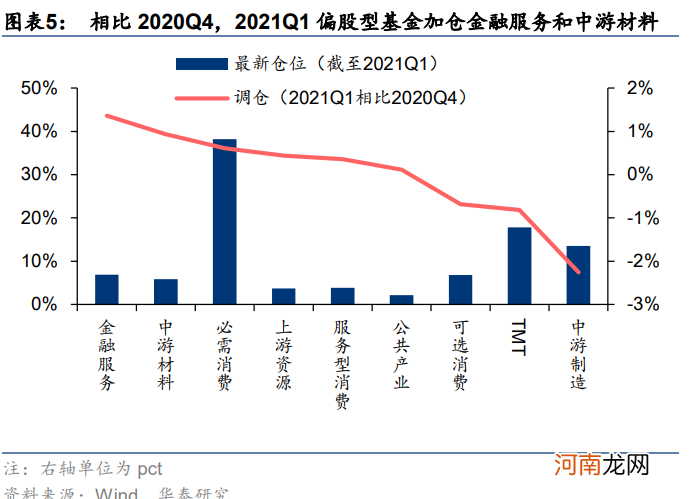

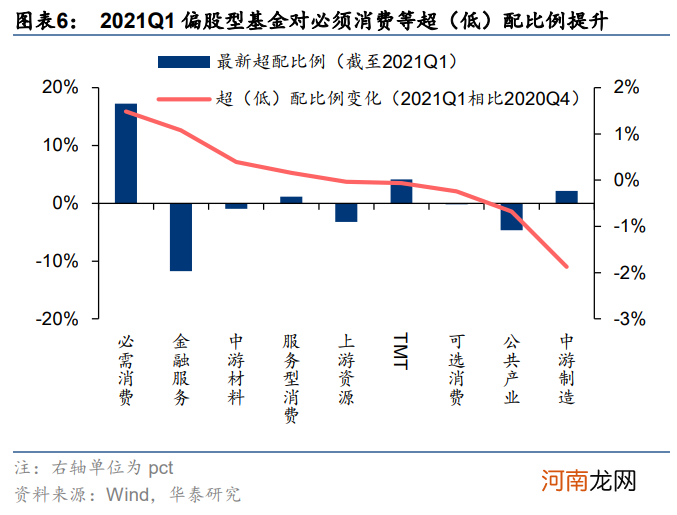

大类板块:加仓金融服务、必需消费等,减仓中游制造、公共产业等

大类行业看,主动偏股型基金2021Q1对必需消费、金融服务、中游材料等超(低)配比例提升,对中游制造、公共产业等超(低)配比例有所下降 。

文章插图

文章插图

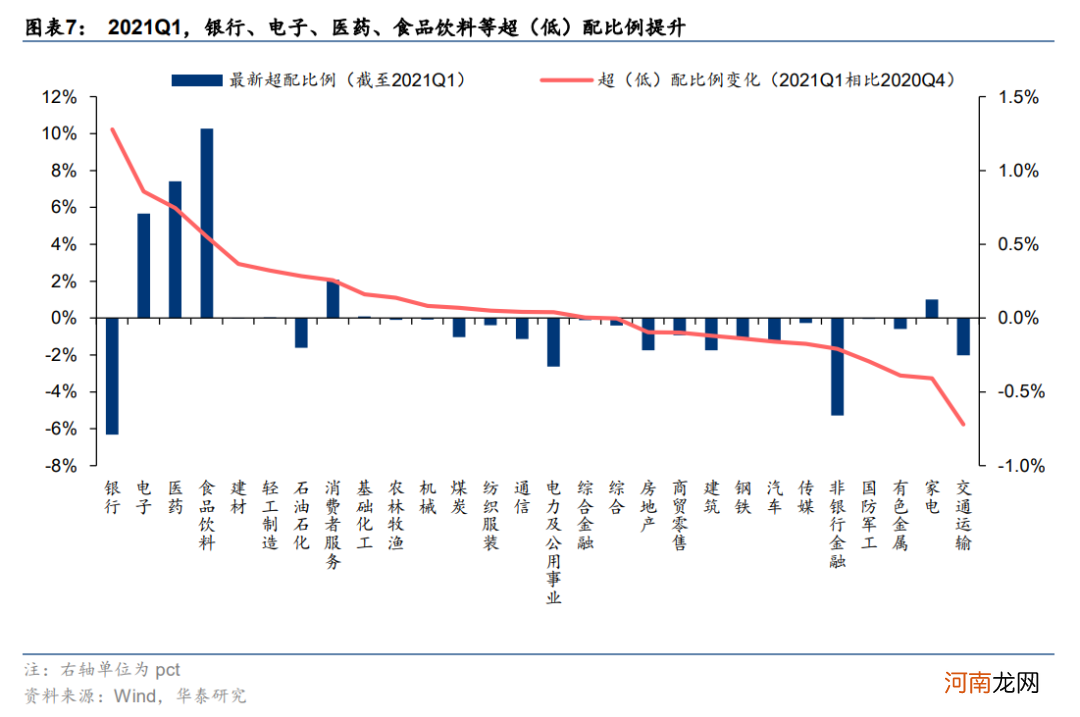

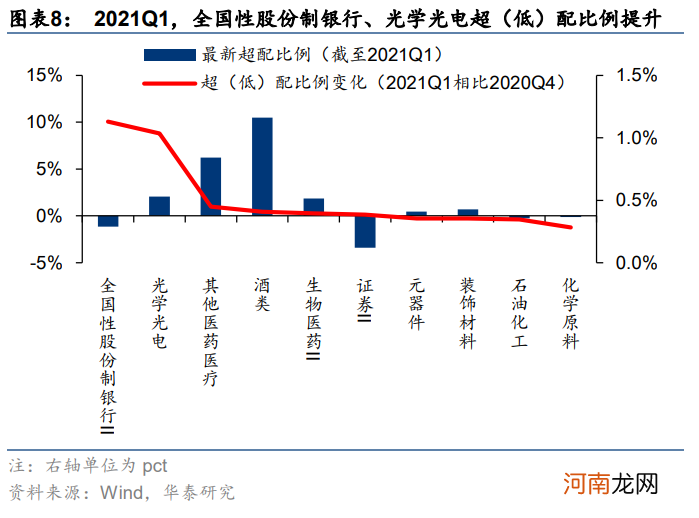

分行业:加仓银行、电子、医药等,减仓交通运输、家电、有色金属等

一级行业(以中信行业指数表征,全文同)看,银行、电子、医药、食品饮料、建材、轻工制造等超(低)配比例提升,交通运输、家电、有色金属、国防军工等超(低)配比例下降;二级行业看,全国性股份制银行、光学光电、其他医药医疗等细分板块超(低)配比例出现不同程度的环比上升,消费电子、电源设备、保险等超(低)配比例下降明显 。

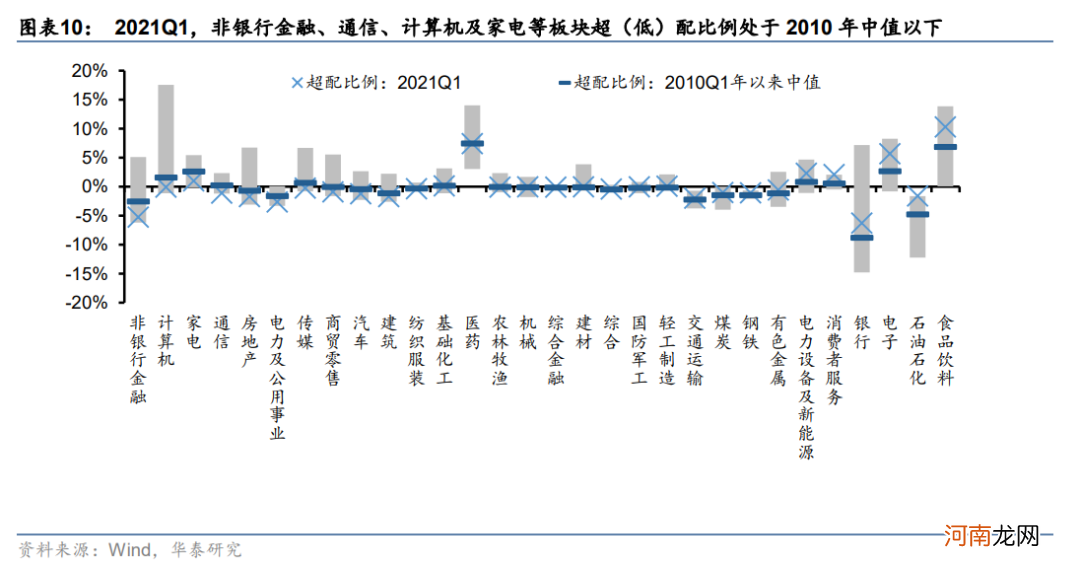

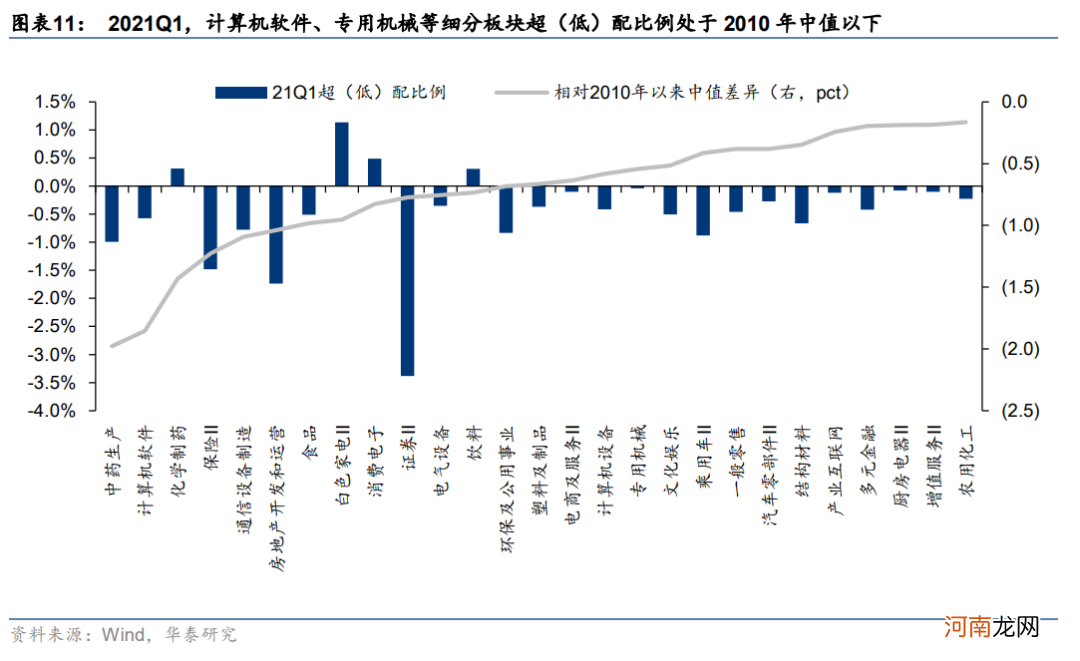

纵向看,非银行金融、通信、计算机及家电等超(低)配比例处于2010年以来中值以下;食品饮料、电子、石油石化、银行等超(低)配比例处于2010年以来中值以上 。

文章插图

文章插图

文章插图

文章插图

文章插图

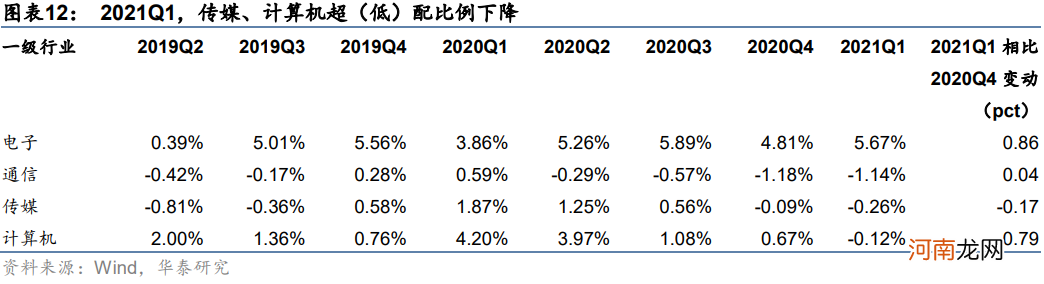

科技:电子、通信超(低)配比例上升,传媒、计算机超(低)配比例下降

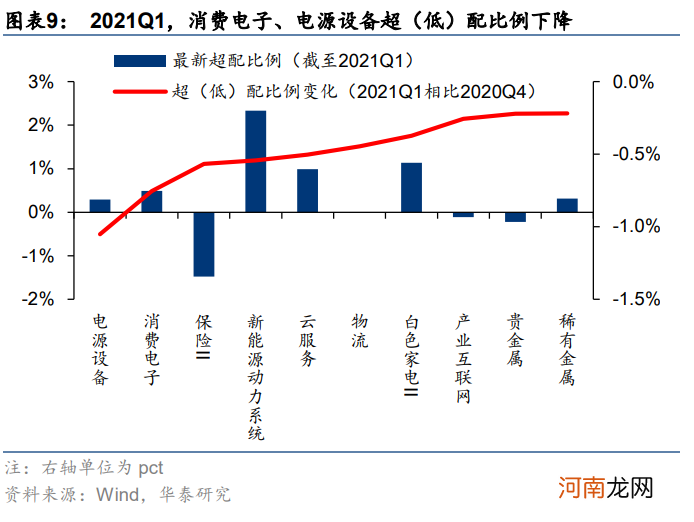

2021Q1,偏股型基金对通信、电子超(低)配比例均小幅上升 。细分领域看,光学光电等板块超(低)配比例提升明显,消费电子、电源设备等超(低)配比例下降明显 。

文章插图

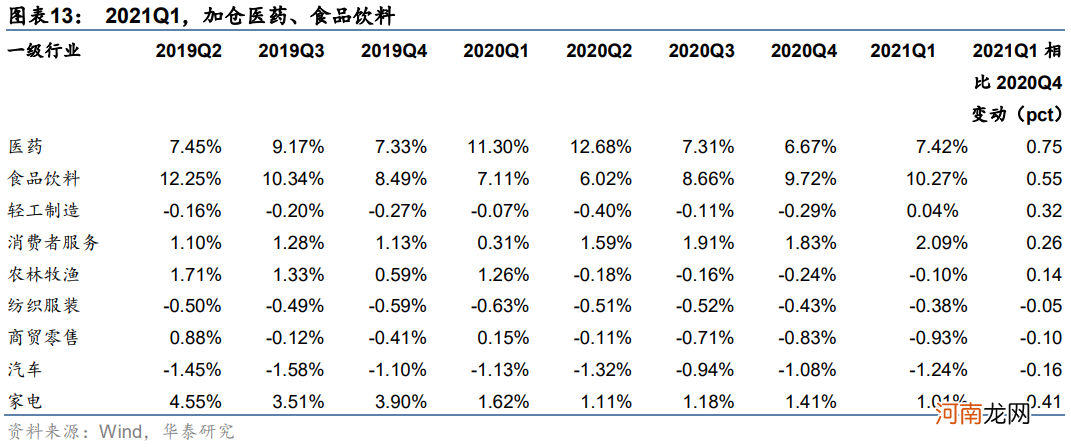

消费:加仓医药、食品饮料、轻工制造等,减仓家电、汽车等

2021Q1,偏股型基金超(低)配比例上升显著的是医药、食品饮料、轻工制造、消费者服务、农林牧渔等,下降明显的是家电、汽车、商贸零售等,其中食品饮料板块自2020第二季度以来超(低)配比例连续提升 。细分领域看,超(低)配比例提升明显的是酒类、生物医药等,下降明显的是白色家电、饮料等 。

文章插图

周期&制造:加仓建材、石油石化、机械等,减仓电新、交通运输、有色金属等

- 专家策略:哪些饮食帮助宝宝抗寒

- 挖掘孩子艺术潜能 别简单定位

- 八大券商主题策略:寻找医药变革中的长牛品种 持续推荐“六个方向”

- 早孕反应的策略 准妈妈如何缓解早孕反应

- 安信策略:机构化下核心资产的定价 切入口、逻辑与框架

- 早产儿的母乳喂养策略

- 国君策略:一季度基金坚守白马风格依旧 大幅加仓银行股

- 婴幼儿补钙的完美策略

- 国信策略:市场流动性短期内不会出现“急转弯”

- 4大教育策略摆平玩具控宝宝