5、展望后市 , 在国内地产形势仍较严峻、三四线城市疫情有所反复以及海外主要经济体经济逐步走弱的形势下 , 短期市场风险偏好或受压制 , 市场交易拥挤度较低且景气向上的行业或更具备配置价值 。与此同时 , 现阶段交易相对拥挤的行业短期或面临调整压力 , 但若行业基本面持续向好 , 则可能演绎震荡行情 。行业配置方面 , 在国内消费修复趋势逐步确立 , 流动性维持合理充裕的环境下 , 三季度建议关注以食品饮料、医药生物为代表的核心消费行业 , 以及在行业景气持续向好基础上 , 以光伏、风电和新能源车等成长行业的配置机会 。

风险提示:流动性收紧超预期 , 经济失速下行 , 中美摩擦加剧 , 疫情超预期恶化 , 历史数据仅供参考 , 标的公司未来业绩的不确定性等 。

文章插图

【国海策略:短期市场风险偏好或受压制 关注消费、成长行业的配置机会】

文章插图

文章插图

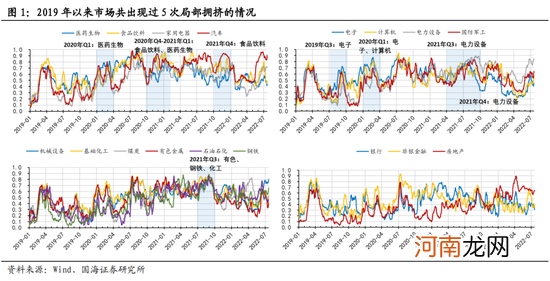

1、2019年以来5次典型的交易拥挤时期

4月末至7月初A股持续演绎独立行情 , 万得全A反弹幅度超过20% , 光伏、新能源汽车等部分热门板块反弹幅度均超过50% 。近期市场进入震荡区间 , 且逐步呈现结构性拥挤现象 。我们用成交额、换手率、估值及指数60日内创新高数量四个指标的五年分位数编制了行业拥挤度指数 , 并以机构基金持仓占比及超低配比例辅佐验证 , 发现2019年以来市场共出现过5次结构性拥挤的时期 , 分别为2019年Q3的电子、2020年Q1的TMT与医药生物、2020年Q4至2021年Q1以食品饮料为代表的消费行业、2021年Q3的周期板块与新能源及相关上游行业 , 以及2021年Q4的新能源相关行业与食品饮料 。本篇报告重点分析结构性拥挤下的市场特征及基金持仓是否能够交叉验证 , 结构性拥挤行业后续表现等 , 以帮助投资者判断当下部分热门赛道后续的机会与风险 。

文章插图

1.1、2019年Q3成长板块

2019年Q3市场形成局部交易拥挤情形 , 成长板块交易拥挤度快速抬升 , 10月拥挤程度接近于同年4月市场整体过热时的情形 。从2019年Q3四大风格中的主要行业拥挤度来看 , 成长板块交易拥挤度呈现出明显上升态势 , 其中电子拥挤度指标超过0.7 , 计算机、军工行业拥挤度指标超过0.6 , 皆接近于2019年4月的水平 , 而其他风格中的主要行业交易拥挤度上升斜率相对较慢 , 且相较于同年4月的拥挤度水平存在差距 。总的来看 , 2019年Q3成长行业结构性交易拥挤的特征显著 。从基金持仓的数据来看 , 消费风格仍是机构重仓板块 , 持仓占比达到40.63% , 但成长板块配置占比在这一时期有所抬升 , 持仓比例由Q2的19.01%提升到22.95% , 超配比例达到4.89% , 从行业持仓占比来看 , 电子行业持仓比例出现明显抬升 , 由Q2的4.03%提升至7.53% 。从这一时期的交易背景来看 , 美国制裁华为事件催化的自主可控主线是成长板块获得青睐的主要原因 。2019年以来中美贸易摩擦不断发酵 , 5月华为被列入了美国商务部工业和安全局的实体名单 , 市场对于成长板块的风险偏好不断下行 。而6月末华为发布了题为《尊重和保护知识产权是创新的必由之路》的华为创新与知识产权白皮书 , 宣告在分布式基站、移动网络架构、5G技术领域取得了瞩目的成绩 , 尤其是在5G技术领域引领全球发展 , 并成为全球最大的专利持有企业之一 。同时 , 安卓手机产业链在华为的带领下 , 龙头公司如飞荣达、联创电子和光弘科技等 , 中报和三季报业绩出现显著改善 。基本面支撑+自主可控逻辑催化下 , 电子成为热门赛道 。

- 拼多多砍价窍门有哪些,拼多多的砍价的3大策略?

- 产品网络营销有哪些网络营销产品5大策略?

- 想创业如何找项目,想创业找项目的3个策略?

- 如何优化学习,优化学习的18个策略,让孩子成为学霸?

- 摩根士丹利华鑫基金余斌:ESG策略有效性有望持续提升

- 上半年实现正收益债券策略私募占比接近八成

- 上半年私募CTA策略以4.39%涨幅遥遥领先

- 策略模型是什么意思,策略模型的体验设计的思维结构?

- 外贸网站优化策略三:7款强大的SEO工具?

- 媒体策略怎么做,企业如何布局媒体策略?