【vie架构通俗解释 vie结构】vie结构?vie架构通俗解释,蜀川号带你了解相关信息 。

文章插图

认识VIE的概念

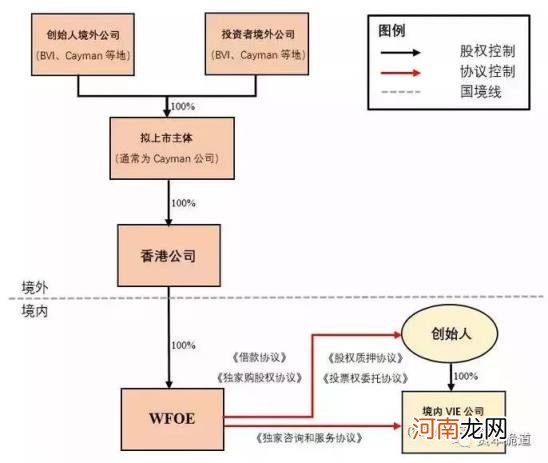

可变利益实体(Variable Interest Entities;VIEs),即“VIE结构”,也称为“协议控制”,其本质是境内主体为实现在境外上市采取的一种方式 。是指境外上市实体与境内运营实体相分离,境外上市实体在境内设立全资子公司(Wholly Foreign Owned Enterprise,WFOE ),该全资子公司并不实际开展主营业务,而是通过协议的方式控制境内运营实体的业务和财务,使该运营实体成为上市实体的可变利益实体 。这种安排可以通过控制协议将境内运营实体的利益转移至境外上市实体,使境外上市实体的股东(即境外投资人)实际享有境内运营实体经营所产生的利益,此利益实体系指合法经营的公司、企业或投资 。

境内实体采取采取VIE的方式在境外上市,主要目的是为了规避境内法律法规对特定行业的外资比例限制,能够最大程度的融资,另外境内主体到境外上市也存在各种限制 。2015年6月20日,工信部发布公告,宣布在上海自贸区开展试点基础上,在全国范围内放开经营类电子商务(在线数据处理与交易处理业务)外资股比限制,外资持股比例可至 100% 。这意味着,电子商务外资股权比例的要求彻底取消,在境外上市的中国电商类企业可以不必拆除VIE架构直接回归,在中国境内上市 。

VIE架构的产生

VIE来自于美国会计准则的第46号解释函(“FIN46”),意指投资企业持有具有控制性的利益,但该利益并非来自于多数表决权 。根据FIN46的规定,只要符合VIE的标准,财务报表即须合并操作 。在过去的US GAAP中,“控制权”的认定往往以投票权为维度(即一家公司持有另一家公司50%以上的投票权),但是在该标准下,特殊目的实体由于未达到控制权标准,无法被并表处理,因而成为了人们逃避纳税义务和会计造假的“首选” 。尤其是在2001年“安然事件”发生之后,美国财务会计准则委员会重启了对“合并财务报表”问题的研究,主题为“可变利益实体的合并的FIN46应运而生 。同时,会计程序委员会第51号会计研究公报——“合并财务报表”也进行了相应的调整,明确了除投票权之外,还可以考虑其他因素作为是否需要合并报表的考量,最终系统地解决了可变利益实体的合并问题 。可见,VIE最初是一个财务概念,而非一个专有的法律概念 。

法律语境下的VIE架构

在法律语境下,VIE被解读为“协议控制”,并与“股权控制”相对,由于我国在互联网、新闻传媒、教育等特定领域对外资进入存在限制或禁止,加之美国证监会和香港证券交易所承认VIE架构,VIE架构成为了我国企业海外上市的重要途径 。我国VIE架构的成功尝试始于2000年新浪赴美上市,因此协议控制模式又被称为“新浪模式” 。

VIE架构的搭建

常见的VIE架构一般分为境内和境外两个部分:就境外架构而言,一般由创始人在开曼或英属维尔京群岛设立拟上市主体 。随后,由该拟上市主体在境外(通常是香港)设立全资子公司,再由该香港子公司在境内设立一家外商独资企业(“WFOE”),至此完成VIE股权控制架构的搭建 。就境内架构而言,通常由创始人作为股东设立一家内资企业作为境内运营实体(“VIE公司”),随后通过WFOE与VIE公司及其股东之间签署的一系列协议,使境外拟上市主体能够实现对VIE公司的控制,并达到合并报表的目的 。

- 二八定律通俗解释 28定律是什么意思

- 通俗点介绍dns的意思 dns是什么意思

- 券商是干嘛的,通俗的说 券商是做什么的

- 区块链最直白的解释 区块链技术通俗讲解

- 区块链最直白的解释 区块链是什么通俗解释

- 外汇储备通俗解释 外汇储备到底可以有什么用途?

- 价值和使用价值通俗理解

- kol通俗点的意思 自媒体kol是什么意思

- 淘宝sku通俗点的意思 电商术语sku是什么意思

- 增值税怎么理解最简单 增值税通俗解释