_原题为:A股6月月报:共识凝聚,“循环牛”行情延续

摘要【华西策略:A股仍具备“结构性行情”特征 “循环牛”行情延续】国内方面,通胀高点预期已过,长端利率下行阶段,股权风险溢价上行,权益类资产仍是“配置荒”环境下为数不多的可进行投资的资产,预计A股整体仍具备“结构性行情”特征 。

投资要点

一、海外市场:海外主要央行持续维持鸽派 。美国方面,尽管核心PCE上涨超预期,但在平均通胀目标制下,美联储官方仍淡化通胀风险,短期美联储仍处于“鸽派操作”的窗口期 。欧央行释放鸽派声音,表示不会过早取消支持措施;日央行表态将考虑延长抗议救助计划 。

二、人民币汇率走强,有利于国际资本流入中国资产 。4月以来,美元指数持续走弱,人民币汇率相对走强,截至5月底美元兑人民币升破6.4,达2018年以来新高 。从国际资本流动的角度看,人民币汇率的走强有利于海外资本流入中国资产 。今年以来,陆股通渠道的北向资金持续净买入,1-5月,北向资金净买入已超2000亿元,其中4月、5月净买入分别526亿元、506亿元,连续两个月大幅净流入 。

三、通胀高点预期已过,PPI将在5月迎来高点 。今年以来在大宗商品价格上涨的带动下,国内PPI显著上行,4月份PPI同比6.8%,连续6个月显著回升 。趋势上,PPI或于5月迎来高点,在基数影响下后续将持续回落,CPI方面,由于当前消费需求恢复较慢,CPI预计仍保持平稳 。

四、长端利率回落,市场风险溢价上行 。5月份市场长端利率加速下行,十年期国债收益率从4月末的3.16%下行10bp至3.06% 。利率下行的环境下,万德全A指数的股权风险溢价已回升至2002年以来中位数以上,权益市场性价比提升 。

五、6月A股投资建议:共识凝聚,“循环牛”行情延续 。海外方面,尽管通胀会持续回升,但短期整体可控,美联储仍处于“鸽派操作”的窗口期;国内方面,通胀高点预期已过,长端利率下行阶段,股权风险溢价上行,权益类资产仍是“配置荒”环境下为数不多的可进行投资的资产,预计A股整体仍具备“结构性行情”特征 。行业配置上,聚焦“2+1” 。风格上,适度均衡配置,且今年下半年,同一种市场风格内,行业与行业之间的指数表现会进一步分化 。

关注二条配置主线,以及“一主题”:1)受益于高耗能产能压缩的行业,如“钢铁、煤炭”等;2)符合“内循环”逻辑,受益于消费升级行业,如“食饮、医药、新能源车、免税”等 。

“一”主题:需重视国家大的政策方向—“碳中和”内涵拓展 。

风险提示:国内外流动性紧缩超预期;海外疫情反复;海外黑天鹅事件等 。

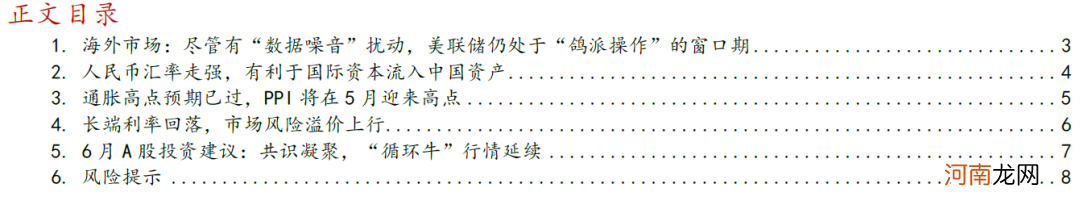

目录

文章插图

正文

01

海外市场:尽管有“数据噪音”扰动,美联储仍处于“鸽派操作”的窗口期

5月全球股指多数上涨,通胀上行与美元走弱组合下,黄金价格走强 。海外市场方面,俄罗斯RTS、巴西IBOVESPA指数、印度SENSEX30指数分别上涨8.00%、5.61%、5.41%,美国纳斯达克指数跌1.53%;国内市场方面,上证指数、深证成指、恒生指数分别上涨4.47%、2.87%、1.39% 。5月美元指数走弱,人民币、欧元、英镑相对美元走强,日元下跌 。欧央行释放鸽派声音,表示不会过早取消支持措施;日本疫情形势严峻,疫苗接种仍为缓慢,日央行表态将考虑延长抗议救助计划,日元走弱 。商品方面,国际市场大宗商品普遍走强,其中COMEX黄金本月上涨7.72%,原油、铜、铝价格整体均呈现上涨 。

美国通胀数据超预期,但美联储仍处于鸽派操作的窗口期 。4月美国核心个人消费价格指数(PCE)同比上涨3.1%(预期1.4%),超过2%的政策目标,创1992年以来新高,另外近期拜登公布的6万亿美元的预算提案或进一步抬升通胀预期 。但在平均通胀目标制下,美联储仍淡化通胀风险,即允许在一段时间内核心通胀持续高于2% 。

- 八大券商主题策略:医药板块兼具科技加消费属性!未来3-5年是国产疫苗的黄金时代

- 产后新妈妈抑郁的原因和应对策略

- 孕妇剖腹产理8大护理策略

- 很多妈妈的疑问:缝针时是否能要求医生打麻药 产前症状和应对策略讨论

- 早产来临时准妈妈的应对策略

- 婴儿辅食添加实战策略

- 产褥期个人护理策略

- 与孩子的冷战策略过过招

- 八大券商主题策略:看多白酒板块!5、6月份是一年内持有白酒股最好的时间段

- 夏季,宝宝科学防晒小策略