摘要【“活跃资金”风向标!这20家谁将走出独立行情?】次新股作为活跃资金的风向标,具有筹码结构良好、套牢盘少、流通盘少等特征,历次风格切换中都会有所表现 。近日,国泰君安发布策略研报分析次新股投资逻辑,国泰君安认为次新股当前进攻阻力较小,有望走出阶段行情,以史为鉴进行了进一步逻辑推导,并给出了选股思路 。

次新股作为活跃资金的风向标,具有筹码结构良好、套牢盘少、流通盘少等特征,历次风格切换中都会有所表现 。近日,国泰君安发布策略研报分析次新股投资逻辑,国泰君安认为次新股当前进攻阻力较小,有望走出阶段行情,以史为鉴进行了进一步逻辑推导,并给出了选股思路 。

“风向标”有望走出阶段行情

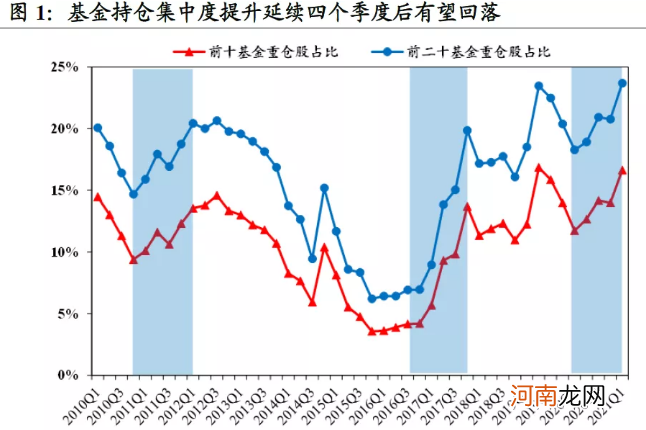

2020年Q1至2021年Q1期间四个季度,基金持仓集中度不断提升 。2020年间A股整体表现优异,尤其是以白马股为主的各类抱团股,期间不断创出新高 。在此期间基金的重仓持股占比不断提升,基金前二十重仓股占比从2020Q1的18.28%提升到了2021Q1的23.68%,维持了连续4个季度的提升,显示了基金持股集中度不断提升甚至加剧的现象 。

国泰君安认为,经过四个季度龙头白马行情后,基金持仓集中度有望回落 。近十年来,A股市场共发生三次基金持仓集中度持续提升的情况(下图蓝色区域) 。2017年市场走势同样呈现出典型的龙头白马特征,与2020年行情走势有一定可比性,而2018Q1基金持股集中度开始下行,按此规律预计2021Q2大概率出现基金持股集中度回落 。

文章插图

(图源:国泰君安证券研究所)

基于此,国君证券认为,2018Q1的次新股行情对2021Q2次新股走势有参照意义 。2018Q1基金持仓集中度下行期间,次新股持仓占比提升,同时次新股指数出现显著优于上证指数的走势 。

关于市场风格和交易策略,国君证券认为风格将从“二八”分化走向“五五”均衡,策略则会从坚守到变得灵活 。因手握现金的交易型资金将主导阶段性股价方向,只有更为均衡的配置和更为灵活的交易策略才能获取超额收益 。

因此,未来的市场更有可能由原来的坚守抱团变为灵活配置,而次新市场是活跃资金的风向标,历次风格切换中都会有所表现 。由于次新股具有筹码结构良好、套牢盘少、流通盘少等特征,容易受到活跃资金的青睐 。根据长期跟踪,历次市场风格的切换后,在游资风格主导的市场中,次新市场都会有不同程度的表现 。

2018年次新独立行情再次演绎?

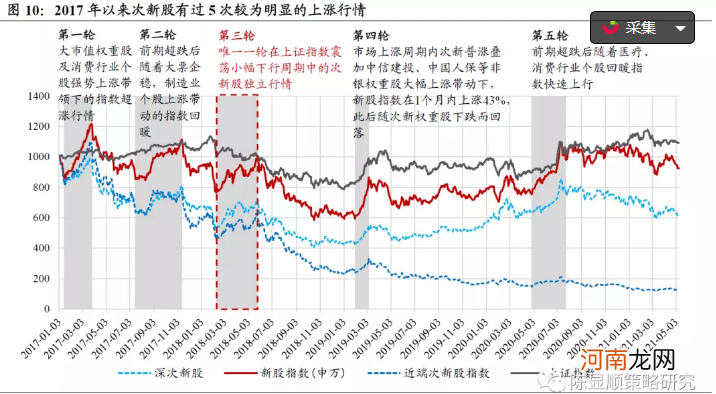

国君证券以申万新股指数为主要观测指标,复盘了2017年以来次新股的5次上涨行情,其中4次上涨行情与A股市场整体同步,仅有2018年2月-5月(上文提及时间段)为独立行情 。国君证券认为,2018年初的市场风格切换与当前市场背景更为相似,从而2018年初的次新独立行情更有可能在目前被再次演绎 。

文章插图

而2018年2-5月的次新上涨周期中,有88%的次新股上涨,平均涨幅与涨幅中位数分别为27.88%/23.55%,期间投资次新股胜率很高且较指数超额收益明显,行情期间近端和远端次新涨幅没有分化,均有较高胜率 。

在此期间,个股间的涨幅跟随市场风格切换,但是近3年营收增速及利润符合增速在20%以上的个股在次新行情中表现更优异,区间平均涨幅基本在30%以上,且细分领域第一股在次新行情中享有稀缺性溢价 。

20颗“启明星”蓄势待发

经过了对次新股自身特征和历史行情的对比分析,国泰君安以A股市场中,上市不超过1年的次新股为标的,综合公司近三年营收增速(20%以上)、近三年净利润增速(20%以上)、最近一年ROE(20%以上)等指标,同时考虑商业模式、行业赛道、标的稀缺性等条件,筛选出下图20只对应次新股标的:

- 拒绝“割韭菜”!散户调查显示:证券账户平均资产59.7万 有钱注重价值投资

- 对幼儿莫“正话反讲”

- 春节全家要打好“保胃战”

- 喂出“小黄人”?

- 产兆顺产要素

- 产后“大肚子”怎么回事

- 恋爱技巧: 4个女生暗示 , 说明她想“泡你”

- “拯救”“窝里横”

- 母爱亚健康

- 青春期少女为何会自动“分泌乳汁”?