事实上,起初韩企涉足液晶面板领域发展得并不顺利,三星电子和 LG 电子分别陷入了连续七年(1990 年-1997 年)和八年(1987 年-1994 年)的亏损 。在 1997 年前后,韩企终于迎来了咸鱼翻身的机会,当时日本企业在亚洲金融危机、面板产业低谷以及美国“打压”等多重打击下迎来了至暗时刻 。三星、LG 等韩企,则采取反周期的投资策略,不顾眼前的亏损,果断大幅投资扩建生产线,如此在面板行业回暖时蚕食了日企的大部分市场份额 。

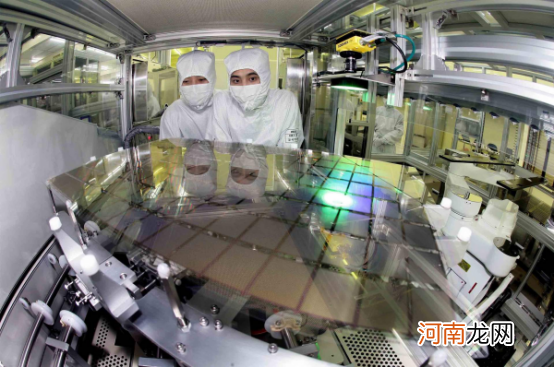

文章插图

1999 年对于韩国面板产业来说是一个关键的时间点,这一年三星以 18.8% 的份额位居全球平板显示器市场榜首,LG 达到 16.2%,名列第二,一举超过曾连续霸榜多年的夏普 。与此同时,各大企业也开始转而与韩企合作 。1999 年 5 月,飞利浦以 16 亿美元换取 LG 面板业务 50% 的股权;7 月,苹果向三星面板业务投资 1 亿美元;10 月三星接获戴尔价值 85 亿美元的 TFT-LCD 大订单的合同;11 月,现代集团与 IBM,康柏和 Gateway 签订了五年 80 亿美元的笔记本电脑面板供货合同 。

在韩国面板产业三家“先驱”中,只有现代集团面板产业在后期的发展中受财务危机的拖累逐渐没落,三星、LG 则连续多年领跑 LCD 市场,研发最前沿的技术以及建设最新的产线 。虽然目前韩企已逐渐退出 LCD 市场,将重心放在 OLED 上,但其对于全球液晶面板产业的推动作用仍是不可忽视的 。

前文已经提到,1997 年前后日本液晶面板产业在遭受多重打击后日渐萧条,将目光瞄准了当时亚洲受金融危机影响最小的中国台湾,与当地的合作伙伴签订 TFT-LCD 技术转让合同,这一举动为日后中国台湾有能力与其竞争全球液晶面板份额埋下了祸患 。

中国台湾相关部门在 2002 年提出了“两兆双星”计划,其中“两兆”指在 2006 年,半导体与彩色显示产业两项产业的产值各突破一万亿元新台币 。在技术的加持以及政策的推动下,中国台湾面板产业形成了友达光电、奇美电子、广辉电子、中华映管和瀚宇彩晶“五虎”的格局 。数据显示,2003 到 2009 年,中国台湾的面板产业投资金额超过 1 万亿新台币,该地区液晶面板出货量更是占据了全球 40% 以上的份额,形成了与日、韩三足鼎立的局面 。

文章插图

不过好景不长,刚刚熬过 2008 年经济危机的中国台湾面板产业又遇到了 2009 年的产业下行周期,有产品却无市场,不得不将产能利用率降低至四成 。

彼时,中国大陆向其伸出援手,长虹、康佳、TCL 等九家电视企业与友达、奇美签署了交易总额为 44 亿美元的采购合同,总需求量超 1200 万片 。然而台企专而以“不愿依靠内地客户,怕渠道被控”为由低价将面板卖给了韩企,囤积了大量面板的韩企进而坐地起价 。这也为中国台湾面板产业的衰退埋下了种子,失去大陆市场的同时经历了三年(2009-2012)的连续亏损 。

而后中国台湾液晶面板产业经过多轮洗牌,广辉电子并入友达光电,奇美电子被整合进鸿海集团旗下的群创,面板“双雄”友达和群创也替代了以往的“五虎”格局 。

目前中国台湾面板产业的日子似乎并不好过,在 OLED 占据主流的时代,中国台湾企业选择投身 Micro LED 研发,在 LED 外延片与芯片、大面积化、巨量转移、良率等技术难题以及过高成本的拖累下,Micro LED 的普及遥遥无期,中国台湾能否凭借 Micro LED 翻身仍是一个未知数 。

中国大陆投入液晶材料的研究时间并不算晚,清华大学化学系、北化等科研院所在 1969 年便开始尝试,原电子工业部七七四厂(北京电子管厂、即京东方的前身)、七七零厂等产业界先驱也于 70 年代末 80 年代初入局,但由于受到设备不完善、资金不足、人才短缺等因素的制约,取得的成果甚微,液晶面板的产业化更是渺茫 。

- 2015英雄联盟全球总决赛 2015英雄联盟全球总决赛回放

- 世界上飞得最高的鸟类之一白天鹅(全球十大白色的鸟天鹅上榜 白凤头鹦鹉第一)

- 火双子 火双子面板

- 2020全球十大银行业富豪:第8是"印尼钱王"女婿第1是他 世界八位最佳银行行长

- 十大飞机发动机制造商排名十大航空发动机制造商有哪些 全球航空发动机制造商排名

- 猪肉第一龙头股 全球第一大猪肉生产商是哪家企业?

- 超级名模在时尚界享有高知名度的模特 全球知名度模特

- 三眼插座怎么接线 三眼插座怎么拆开面板

- 世界黄金协会:今年上半年全球黄金需求2189吨同比增长12%

- 液晶电视花屏怎么办 液晶电视花屏自修方法