从去年开始,医药行业的医药外包重心逐步向亚太地区转移 。以CXO医药外包为例,药物研发成本攀升、研发周期加长、难度加大,药物研发回报率持续下降,加之专利悬崖的集中爆发 。中大型药企和新兴创新药研发机构为提高新药研发效率,也在逐步调整药物研发体系,将CXO引入其医药研发环节,替代部分自主研发工作,以控制成本、缩短周期和减少研发风险 。得益于亚太地区经过若干年启蒙与发展,工程师红利逐步丰富 。

自去年疫情暴发以来,欧美等发达国家不断呼吁医药产业回归,加大医药本土生产和采购多元化的力度,一些新兴国家也在考虑减少对中国和印度医药产品的依赖 。尽管各国政府愈发希望更多掌握医药等关键产业的发展主动权,但医药产业的技术性强、关联产业众多,并不是所有国家都具备建设完善医药产业链的能力 。目前看,各国医药产业的人力基础和市场基础仍无法与中印两国的成本相提并论 。

因此,随着印度这个“世界药店”被迫停业或减产,中国是最可能承接这些订单的国家 。

订单回流药企迎来机遇?

据工信部2020年数据,国内有1500多家原料药生产企业,在维生素、抗生素、解热镇痛类药物、抗感染药物、皮质类激素药物等方面,中国既是全球最大的生产国,也是最大的出口国,国际市场上的占比都在50%以上 。

长期来看,中国原料药产业具有自身升级与承接全球产业链转移的双重成长性,2020年是原料药行业新一轮产能建设密集落地期,2021年有望开始集中贡献利润 。看好2021年原料药行业迎来“戴维斯双击” 。

文章插图

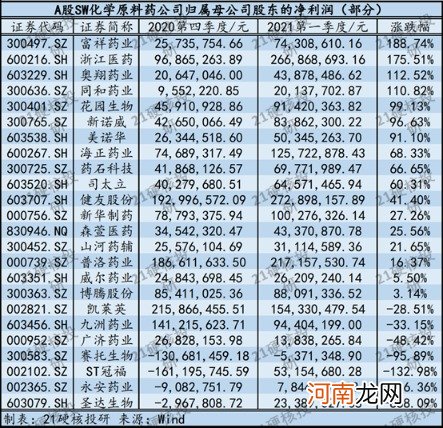

截止到4月28日,SW化学原料药板块已经有24家原料药公司发布了第一季度的业绩,其中17家企业归母净利润较上一季度实现了增长,占比较多 。行业整体业绩面优 。从需求端来看,全球原料药市场规模持续稳定增长 。相较于下游医药行业,原料药行业成熟度更高、竞争更为激烈,其增长主要取决于医药市场自然增长,以及原料药外购比例 。

随着全球医药市场规模增长、原料药外购比例增加,全球原料药行业市场规模持续增长,2020年-2022年年复合增长率在5%左右 。当前国内医药原料药等领域已具备一定的积累和实力,在印度原料药产能受到抑制的情况下,预计将会有更多订单向国内转移,而一旦转移发生,或会对原料企业产生长远利好 。

相关报道:

印度疫情持续发酵!纺织订单或流向我国 机构看好这些概念股

印度疫情再度“引爆”防疫概念 蓝帆医疗75亿支医用手套项目部分生产线正常生产

(文章来源:21世纪经济报道)

(责任编辑:DF075)

- 印度疫情爆发 A股生物医药股突然引爆!这只股“成妖”收获9连板

- 印度单日确诊人数逼近40万 美国正式对印度关闭大门!美联储官员释放鹰派信号

- 反垄断风暴袭来!9张罚单落下 腾讯收到3张 滴滴、苏宁也被罚

- 印度疫情凶猛 国内医药公司订单爆满 机构看好概念股名单出炉

- 实探舆论风暴中的特斯拉门店 预约试驾人群不少 路人高呼“怎么还有人买?”

- 印度疫情雪崩!世卫专家:感染人数或超3亿 A股上市公司紧急行动

- 非诚勿扰安娜个人资料 混血美女安娜跳印度舞婀娜多姿

- 印度疫情连刷单日记录 这一产业全球格局或受冲击!原料药概念股名单

- 全球疫情大反弹!印度或引爆两大行业 抱团股机会来了?

- 美国四大银行一季报显著改善 PB修复至疫情前水平